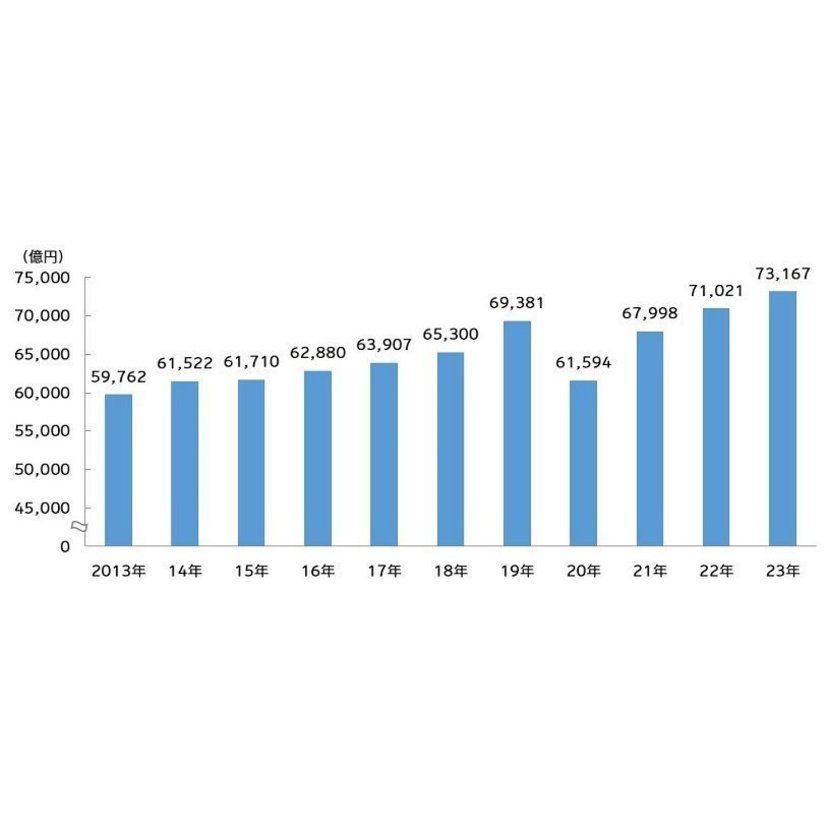

2023年 日本の広告費の概況

■日本の総広告費は、過去最高の7兆3,167億円(前年比103%)に

2023年の総広告費は、通年で7兆3,167億円(前年比103.0%)となり、1947年の推定開始以降、前年に続き過去最高を更新した。上半期(1-6月期)は、新型コロナウイルス感染症(以下、新型コロナ)の5類感染症移行に伴うリアルイベントの開催数増加や国内外の観光・旅行の活性化などにより回復がみられました。

下半期(7-12月期)は、夏から秋にかけての猛暑や中東問題などの影響を受けたものの、社会・経済活動の活発化に伴い「交通・レジャー」「外食・各種サービス」「飲料・嗜好品」を中心に広告需要が高まりました。進展する社会のデジタル化を背景に増加傾向が続くインターネット広告費や人流の活発化に伴って増加した「イベント・展示・映像ほか」などのプロモーションメディア広告費が、広告市場全体の成長に寄与しました。

■インターネット広告費は、3兆3,330億円(前年比107.8%)で広告市場全体の成長を後押し

インターネット広告費は、3兆3,330億円(前年比107.8%)と過去最高を更新し、前年より2,418億円増加しました。コネクテッドTV(インターネット回線へ接続されたテレビ端末)の利用拡大に伴う動画広告需要の高まりや、デジタルプロモーション市場の拡大などが成長に寄与しました。

■アフターコロナ時代を迎え、プロモーションメディア広告費における「イベント・展示・映像ほか」は、前年比128.7%の高い伸び

プロモーションメディア広告費における「イベント・展示・映像ほか」は、3,845億円(前年比128.7%)と大きく増加しました。コロナ禍で中止または小規模開催を余儀なくされたイベントが再開し大規模化したことや、インバウンド需要の回復に伴って複合型商業施設・テーマパーク・企業PR施設などのエンターテインメント施設における催事企画が増えたことが、広告費の増加に寄与しました。

図表1 日本の総広告費の推移

媒体別広告費の概況

「日本の広告費」は、(1)マスコミ四媒体広告費(新聞、雑誌、ラジオ、テレビメディア広告費の合算、それぞれの広告費には制作費も含む)、(2)インターネット広告費(インターネット広告媒体費、物販系ECプラットフォーム広告費、インターネット広告制作費の合算)、(3)プロモーションメディア広告費(屋外、交通、折込、DM<ダイレクト・メール>、フリーペーパー、POP、イベント・展示・映像ほかの合算)、に大きく3分類されます。

■(1)マスコミ四媒体広告費 2兆3,161億円(前年比96.6%)

「雑誌広告費」と「ラジオ広告費」は増加したものの、「新聞広告費」と「テレビメディア広告費」が減少し、マスコミ四媒体全体では前年を下回りました。

■(2)インターネット広告費 3兆3,330億円(前年比107.8%)

進展する社会のデジタル化を背景に、総広告費における「インターネット広告費」は堅調に伸長し、総広告費に占める構成比は45.5%に達しました。

内訳をみると、「インターネット広告媒体費」は、2兆6,870億円(前年比108.3%)となり、前年に続きコネクテッドTVの利用拡大などを背景に、「テレビメディア関連動画広告費」が443億円(同126.6%)と増加。「物販系ECプラットフォーム広告費※」は、2,101億円(同110.1%)となり、前年に続き、在宅需要の普及などで増加。「インターネット広告制作費」も、前年に続き、動画広告市場の拡大などにより、4,359億円(同103.7%)と増加。

※「日本の広告費」における「物販系ECプラットフォーム広告費」とは、生活家電・雑貨、書籍、衣類、事務用品などの物品販売を行うEC(電子商取引)プラットフォーム(これを「物販系ECプラットフォーム」と呼ぶ)上において、当該プラットフォームへ"出店"を行っている事業者(これを「店舗あり事業者」と呼ぶ)が当該プラットフォーム内に投下した広告費と定義。より広い意味での「EC領域での販売促進を図るインターネット広告費」全体を指すわけではありません。

■(3)プロモーションメディア広告費 1兆6,676億円(前年比103.4%)

新型コロナの5類感染症移行に伴う各種イベントの再開や大規模化に加え、複合型商業施設やテーマパークなどにおける催事企画の増加により「イベント・展示・映像ほか」が大きく増加した。また、大型でインパクトのある企画が増加した「交通広告」や「屋外広告」も、プロモーションメディア全体の成長に寄与しました。

図表2 媒体別広告費<2021年~2023年>

媒体別広告費詳細

■(1) マスコミ四媒体広告費

①新聞広告費 3,512億円(前年比95.0%)

・2023ワールド・ベースボール・クラシックやラグビーワールドカップ2023などの大型スポーツイベントの開催があったものの、前年の北京2022冬季オリンピック・パラリンピックの反動減や物価上昇などの影響を受け、通年では減少。

・業種別では、「交通・レジャー」が前年比114.9%と前年に続き増加。一方で、通信販売系の商材に関する出稿量が各業種で減少し、「流通・小売業」は同88.9%、「食品」は同90.6%に。また、「官公庁・団体」は前年の第26回参議院議員通常選挙の反動減により、同82.4%となりました。

②雑誌広告費 1,163億円(前年比102.0%)

・紙の出版物推定販売金額は前年比94.0%となった。内訳は書籍が同95.3%、雑誌が同92.1%となりました。一方で、電子出版市場は同106.7%と引き続き成長した。紙と電子出版を合わせた出版市場全体は同97.9%と、前年を下回る結果に。(数字出典:出版科学研究所「出版指標」2024年1月号)

・雑誌広告費は、4-6月期以降に回復し、出版社が保有するコンテンツ制作やファンベースを活用した企画、案件も増加したことにより、通年では前年比102.0%に。

・業種別では、コロナ禍からの回復や高級嗜好品の需要増に伴い、「交通・レジャー」「外食・各種サービス」「ファッション・アクセサリー」「精密機器・事務用品」が増加。一方で、雑誌広告費シェアの高い「化粧品・トイレタリー」は前年に続き減少しました。

③ラジオ広告費 1,139億円(前年比100.9%)

・通年で前年を上回り、前年比100.9%となりました。

・業種別では、コロナ禍からの回復や外出・行楽需要の高まりにより、「ファッション・アクセサリー」(前年比136.7%)や「外食・各種サービス」(同110.7%)が二桁成長しました。

④テレビメディア広告費(地上波テレビ+衛星メディア関連) 1兆7,347億円(前年比96.3%)

◇地上波テレビ 1兆6,095億円(同96.0%)

・番組(タイム)広告費は、2023ワールド・ベースボール・クラシックなど大型スポーツ大会、各種イベントの開催に伴い好調に推移したものの、レギュラータイムの低調が影響し、前年の北京2022冬季オリンピック・パラリンピックやFIFAワールドカップカタール2022などの反動減を打ち消す需要増には至りませんでした。

・スポット広告費は、1-3月期は「情報・通信」や「飲料・嗜好品」が低調で、4-6月期は新型コロナの5類感染症移行に伴うトラベル関連や映画の大型タイトルにおける出稿量が増加した結果、「交通・レジャー」が回復。7-9月期は外出機会が増えたことによるメイクアップ製品の需要増や、インバウンドの増加に伴うキャッシュレス決済の利用拡大などがみられました。10-12月期は10月1日より施行された酒税法改正の影響を受けアルコール商品を中心とした「飲料・嗜好品」が好調。

◇衛星メディア関連 1,252億円(同100.1%)

・BSは通信販売市場が堅調に推移し、前年を上回ったものの、CSとCATVは前年を下回りました。

・大型スポーツイベントがBSやCSで数多く放送されたことも、放送収入の増加に寄与しました。

■(2)インターネット広告費

①インターネット広告媒体費 2兆6,870億円(前年比108.3%)

・地政学的リスクや物価高騰などの影響を受け、企業のマーケティング投資は抑制傾向になったものの、インターネット広告は前年に続き増加。

・動画サービスにおける利用者数・利用時間がともに前年に続き増加したことに伴い、動画広告も伸長。

・また、企業の販売促進活動におけるデジタル活用が進み、デジタル販促も伸長。

マスコミ四媒体由来のデジタル広告費 1,294億円(インターネット広告媒体費の一部、同106.9%)

・マスコミ四媒体由来のデジタル広告費は、全体では前年に続き増加。

・新聞デジタル 208億円(同94.1%)

デジタル広告市場が成熟しつつあることやクッキーレスの影響による広告単価の伸び悩みや、新聞デジタル以外の動画広告への予算シフトも相まって、これまで続いた成長トレンドから一転し、前年を下回りました。

予約型広告はディスプレイ広告が増加したものの、前年に増加をけん引したタイアップ広告や動画広告は減少。運用型広告は大型スポーツイベントの影響でPV(ページビュー)数は増加したものの、単価の低下による影響が大きく低調でした。一方で、新型コロナの5類感染症移行により、旅行やレジャー、ファッション関連などが回復し、リアルイベントやセミナーの増加に伴う需要増もみられました。

・雑誌デジタル 611億円(同100.2%)

主要ウェブメディアのPV/UU(ユニークユーザー)数、主要SNSのフォロワー数などは堅調に推移。各社が保有するDMP(データマネジメントプラットフォーム)の活用が進み、デジタルOOHへの拡張配信も開始されました。

また、紙媒体やウェブメディアに起因しない、SNS内で完結できる新たなタイアップ広告手法の開発も進みました。その他、広告主のオウンドコンテンツの制作や動画の制作・配信など、出版社の強みであるデータ・コンテンツ制作力やコミュニティ力を生かした企画が堅調に推移し、引き続き出版社の広告収益を支えています。

・ラジオデジタル 28億円(同127.3%)

前年に引き続き、Podcastをはじめとする音声メディアでのデジタル展開が高い注目度を維持し、radikoを含むラジオデジタル広告への新規出稿数に増加の傾向がみられました。

・テレビメディアデジタル 447億円(同124.9%)

テレビメディアデジタルのうち、「テレビメディア関連動画広告」は443億円(同126.6%)と、前年に続き大きく増加。見逃し無料配信動画サービスでは、根強い人気があるドラマの視聴に加え、バラエティーやスポーツのライブ視聴なども増加し、再生数・ユーザー数がともに順調に伸長しました。

インターネットテレビサービスでも、従来の恋愛リアリティーショーやドラマ、バラエティーに加え、スポーツ関連番組の幅が広がるなど視聴者の選択肢も豊富になってきたことを受け、ユーザー数が着実に伸長しました。

②「日本の広告費」における「物販系ECプラットフォーム広告費」 2,101億円(前年比110.1%)

・ECでの購買が消費者の中で定着したことで、前年に続き二桁成長。

・コロナ禍で活性化したEC需要が徐々に落ち着き、主に巣ごもり特需として伸長した家電やインテリアなどの業種は低調となりました。

③インターネット広告制作費 4,359億円(前年比103.7%)

・新型コロナの5類感染症移行に伴う消費活動全体の活性化を受け、インターネット広告の制作需要は前年に続き高まりました。

・制作物別では、ウェブ動画広告制作の伸び率は鈍化しつつも高まり続け、なかでも動画サイトやアプリなどのコンテンツ内に表示される動画広告の制作数は前年に続き増加。

■(3)プロモーションメディア広告費

①屋外広告 2,865億円(前年比101.5%)

・都市部を中心に出稿量は堅調に推移し、ラグジュアリーブランド、エンターテインメントなどの業種に加え、飲料、アパレルなど様々な業種で広告需要が回復。特に、テレビ・デジタルで到達しにくい若年層向け商材での活用を中心に広告需要が高まりました。

・長期看板、短期看板や短期ネットワーク看板は、繁華街で目立つ大型OOH媒体への需要とともに堅調に推移。屋外ビジョンは、渋谷、新宿、表参道など都心エリアでの需要が大きく伸長しました。

・ネットワーク型のデジタルOOH媒体は、多様な業種で活用が進み、大きく伸長しました。

②交通広告 1,473億円(前年比108.3%)

・鉄道は、大型サイネージや大型ボードなどのジャック系媒体が前年に続き好調を維持し、ネットワーク系媒体(全線中づり、主要駅の駅サイネージネットワーク、主要駅の駅ばりネットワークなど)にも一定の回復がみられました。駅構内のデジタルサイネージは引き続き需要が高く、各エリアで前年を上回りました。

・空港は、新型コロナ対策のための入国制限が終了したことにより、国際線の広告需要もデジタルサイネージを中心に高まり、コロナ禍前の水準近くまで回復。

・タクシー広告は、BtoB企業による積極的な出稿は一段落したものの、高級消費財や男性向けトイレタリー商品などでの活用が増え、前年並みの出稿需要を維持。

③ 折込 2,576億円(前年比97.1%)

・経費高騰による販促予算の抑制や手法の見直し、および紙代の上昇に伴い、出稿量が減少し前年を下回りました。

・リアル消費への回帰を後押しする媒体として活用され、旅行やレジャー関連などのサービス業で需要が高まりました。また、政府による住宅の省エネリフォーム支援制度の開始により、リフォーム関連が増加しています。

・業種別では、流通・小売における百貨店、ディスカウントストア、ドラッグストアなどが増加。サービス業では、旅行、ホテル・式場が人流の回復により好調な結果に。前年に続き、買い取り業者も堅調に推移した。一方、通信販売、教育・教養は減少。

④DM(ダイレクト・メール) 3,103億円(前年比91.8%)

・新型コロナの5類感染症移行に伴う人流回復や対面営業の増加により、これまでDMで代替されていた在宅向けやBtoB営業目的の需要が減少。また、印刷資材の高騰により、より効果的なDMを求める動きが活発化し、発送数などが絞られたことから、前年に比べて大きく減少しました。

・通信販売を中心とした流通・小売は、前年に続き堅調に推移した。また金融・保険は、生活の見通しの不透明さや、新型金融商品などへの期待から増加。データマーケティングを活用したパーソナライズDMや、デジタル施策と連動したDMが多くみられました。

・無宛名便DMは、折込広告の代替としての利用が進みました。広告主からは単なる配布数量だけでなく、配布されたかどうかの裏付けなど配布品質への要求が高まっています。

⑤フリーペーパー※ 1,353億円(前年比96.3%)

・グルメ・飲食、住宅・不動産、病院・医院、求人情報、金融などの業種が回復したものの、依然として新型コロナや物価高の影響が続き、発行部数や発行頻度が減少。

・地域情報を主体としたフリーペーパーでは、発行地域での新規出店や地域イベント開催などの告知を目的とした広告出稿において回復の傾向がみられました。

※フリーペーパーは、タブロイド判タイプのフリーペーパー・雑誌タイプのフリーマガジン・電話帳の総称。

⑥POP 1,461億円(前年比96.5%)

・人流回復に伴い、リアル店舗でのコミュニケ―ション・ニーズが復調した。特に顧客体験を重視したエンターテインメント性の高い販売施策が増加。一方、デジタルと融合したPOP広告は都市部店舗や旗艦店などでの実証実験としての実施にとどまり、広告費は前年を下回りました。

⑦イベント・展示・映像ほか 3,845億円(前年比128.7%)

・イベント領域は、コロナ禍で開催中止や小規模開催していたイベントの再開、大規模化により、1,704億円(前年比138.2%)と大きく伸長。特にジャパンモビリティショー2023の開催が寄与しています。

・展示領域は、複合型商業施設やインバウンド需要の回復に伴い、テーマパークや企業PR施設といったエンターテインメント施設での新装・改装、催事が堅調に推移。一方、百貨店は市場環境の変化、文化施設は公共投資の抑制などの影響を受け、減少しました。

・映像関連は、動画共有サービスの普及に伴い配信動画、商品サービス紹介など企業のマーケティングプロモーション活動におけるニーズが高く、制作需要は前年に続き高まりました。

・シネアド(シネマ・アドバタイジング)は、アニメ映画を中心に話題作も多く、映画業界が注目を集めたことから様々な業種で活用が進み、広告需要が高まりました。

【その他、広告関連市場】※「日本の広告費」市場には含まれない

・商業印刷市場 1兆7,900億円(前年比100.8%)

商業印刷市場のうち、ポスター・チラシ・パンフレットの印刷市場は、前年からの縮小傾向は変わらず、1兆600億円(同99.5%)に。印刷会社各社は原材料費(用紙・インク・版など)の高騰に対する価格転嫁を実施しましたが、エネルギー関連コストの高騰に対応できず、減少となりました。

・ポスティング市場 1,472億円(前年比106.1%)

新型コロナの5類感染症移行に伴う人流回復があったものの、新聞折込の代替へのニーズや全戸配布などの需要が継続し、前年に引き続き増加。官公庁・自治体関連の配布物や公告などの引き合いも堅調に推移。主要都市圏を中心に住宅・不動産や食品宅配、グルメ・飲食などが増加しました。

・DM制作関連市場 1,115億円(前年比101.1%)

印刷資材の高騰により、制作関連費が増加。また、効率的なDM活用のためのデータマーケティングやレスポンス測定のためのツールなど、企画制作費や運用作業費も増加しました。

<業種別広告費(衛星メディア関連を除くマスコミ四媒体のみ)について>

「交通・レジャー」「外食・各種サービス」「飲料・嗜好品」「薬品・医療用品」など6業種が増加。

出典元:株式会社電通

※詳細については出典元の企業にお問い合わせください。

マナミナは" まなべるみんなのデータマーケティング・マガジン "。

市場の動向や消費者の気持ちをデータを調査して伝えます。

編集部は、メディア出身者やデータ分析プロジェクト経験者、マーケティングコンサルタント、広告代理店出身者まで、様々なバックグラウンドのメンバーが集まりました。イメージは「仲の良いパートナー会社の人」。難しいことも簡単に、「みんながまなべる」メディアをめざして、日々情報を発信しています。